房贷收紧楼市降温 有学区房报价降200万

6月12日,方庄,一房屋中介公司门店外,中介人员在聊天。新京报记者 王嘉宁 摄

6月11日,链家金融街旗舰店大门紧闭,仍处于暂停营业状态。新京报记者 金彧 摄

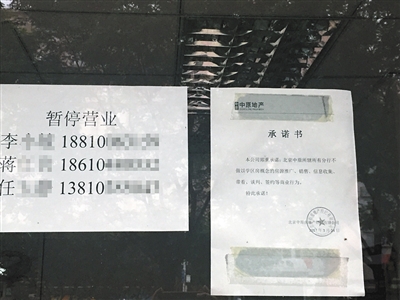

6月11日,金融街中原地产门店门口张贴的承诺书和暂停营业公告。新京报记者 金彧 摄

某股份制银行个贷客户经理李明(化名)说,他所在的银行在监管全面趋严的形势下,目前基本没有个人住房按揭贷款额度,已经到了主动“劝退”购房者的地步。“如果购房者主动愿意承受上浮利率,放贷速度会快一些,否则要等很久。”

6月5日,新京报独家获悉民生银行率先提高首套房贷利率,6月11日和12日,新京报记者走访多家中介和银行获悉,又有部分银行将首套房贷利率上浮。不过,目前北京地区首套房贷利率仍多为基准。

6月11日,海通证券首席经济学家、首席宏观债券分析师姜超直陈房贷利率飙升的核心原因,“银行无米下锅”。

一家股份制银行高管认为,房贷利率高企的现状预计会持续到今年底。民生银行在发给新京报记者的书面回复中称,此时对房贷利率进行调整,是根据实际情况进行动态调整,属于弹性定价,非长期不变定价,可根据客户情况适当调整。

北京3·17新政,以及之后的银行房贷利率上调,令支撑市场成交的换房客群放缓了入市脚步,楼市降温。此前“任性”上涨的学区房价格也出现了下降。

“以前敞开了放贷,现在小心翼翼”

李明(化名)是某股份制银行个贷客户经理,从事房贷业务4年多,历经2013年的小疯狂、2014年的短暂沉寂、2015年的复苏以及2016年的“大爆发”,但从未想到2017年的市场如此寂静和没有盼头。“去年敞开了做,房贷市场井喷;今年小心翼翼地做,目前几乎没有额度了。”

据伟业我爱我家市场研究院数据统计,2016年全年,北京全市二手住宅网签总量达272431套,较2015年全年增加了38%。买房潮带动了房贷激增。

这一疯狂势头在去年底引起高层关注,并喊话“房子是用来住的,不是用来炒的”,试图让非理性楼市冷静下来。

2016年12月举行的中央经济工作会议明确了2017年中国楼市发展方向,强调要促进房地产市场平稳健康发展,坚持“房子是用来住的,不是用来炒的”的定位,要在宏观上管住货币,微观信贷政策要支持合理自住购房,严格限制信贷流向投资投机性购房。

在此之前的11月,银监会下发《关于开展银行业金融机构房地产相关业务专项检查的紧急通知》,拟对包括北京、上海、深圳在内的16个热点城市银行业金融机构进行专项检查。

很快,监管层紧跟这一定位约谈了部分银行,要求控制房贷规模。多家银行内部人士透露,今年初,北京银监局约谈北上广深等热点城市的部分银行,要求今年房贷要回归2016年以前的正常水平。

“这意味着什么?今年的房贷总额度肯定吃紧,甚至骤降。”李明认为,虽然监管层并未下发文件要求具体限额,但是,回到2016年以前的正常水平已经是在收缩额度。

李明说,他所在的某股份制银行北京分行去年一年的房贷总额高达260多亿元。而在此之前的三四年间,每年平均授信总额约为20亿元。在目前房价处于历史高位,购房者贷款总额增加的情况下,20亿额度将很快用完。

“以前是敞开了大胆放贷,现在是小心翼翼严格控制。”李明表示,银行现在是挤牙膏式批放贷。

额度太少,主动“劝退”购房者

贷款利率的提高,加上批贷时间的延长让很多购房者焦虑。

一位购买首套房做婚房的购房者称,“房贷利率上涨10%,25年期限来看,300万的贷款每月较8.5折时多还1000元,还是可以接受的。但银行迟迟不放贷,让我非常焦虑。”

李明表示,面对这样的客户,他选择“劝退”。因为额度几乎没有了,放贷时间难以预估,排队三五个月都是正常的,不如建议客户选择其他有额度的银行。

3月17日,热闹而又疯狂的楼市迎来一击“寒冰掌”,“认房又认贷”政策空降,打了众多二套购房者一个措手不及。此后一个半月内连续出台十多项措施,加码楼市调控。此后,楼市成交量与成交价双跌。

“3·17之后,由于银行迟迟不放贷,加上利率上升,不少投资者来银行抗议。”李明说,目前他所在的支行基本不接受房贷业务,要么说服客户接受利率上浮,要么就劝退,几乎构成了实质上的“停贷”。毕竟,“银行也不能赔本赚吆喝。”

近日,有媒体报道了融360发布的数据显示全国20多家银行停贷,再次加剧市场恐慌。对此,中原地产首席分析师张大伟表示,由于统计口径等原因,这一报道严重失实。

实际上,银行并未大面积停贷。中原地产研究中心统计数据显示:目前大部分城市的执行利率已经基本接近首套房基准,二套房上浮10%-20%。

“就我个人而言,收入肯定骤降,预计不及去年收入的一半。”李明说,去年楼市疯狂时期,他的年终奖金就有30多万元。

要么主动提出涨利率,不然就慢慢等

要么接受更贵的房贷,要么接受漫长的等待。

李明说,实际上批贷的速度基本不受影响,但放贷时就要掂量客户的征信情况以及能够接受的贷款利率了。如果购房者主动愿意承受上浮利率,那么放款速度会快一些,否则就要漫长地等待。

据新京报记者了解,在首付比例提升和贷款利率上涨的情况下,最近北京多家银行的房贷放款周期相比之前出现了延长的情况。据中介反映,眼下等房贷放款,很可能“拼的是贷款利率”,而不是申请时间的先后。

“房子两个月前就谈妥了,现在就是等银行放款,房主那边也是不断地催。”购房者陈女士这两个月为了房子的事情没少跟中介、银行联系。

陈女士4月中旬在管庄选定了一套一居室,总价最终谈定430万。由于是首套房,陈女士首付可以付房款的35%,但由于房主也是等着资金换房,并不接受放款时间过长的组合贷。为了尽快促成成交,陈女士和家人商量多凑出了首付款,房贷部分走商贷申请了180万元。

在中介的协助下,抵押等所有手续都相继办好,原本以为一切顺利的陈女士开始计划找装修队改水改电,可是两个月过去了却没等到银行放款。

“联系客户经理,也是说没额度,让再等等。”陈女士无奈地说,这套房子的房主最近也定了意向的房源,但是因为拿不到放款,便隔三岔五地催促她,“被夹在中间,可也只能等着”。

小美(化名)也是排队苦盼房贷大军中的一员。

她是3月16日签的购房合同,至今近3个月仍未盼来贷款。她想申请平安银行9折房贷利率,被告知“9折利率不可能,除非接受溢价”。

“就算我接受溢价,按照平安银行现有的基准利率,也没什么贷款额度,大家都在排队。”小美苦恼地说。

昨日,新京报记者致电平安银行北京分行个贷客户经理,被告知额度收缩厉害,排队客户很多。批贷速度没受影响,但放贷速度被严重延期。他告诉记者,排队的主力是3·17新政之前签订购房合同的购房者,3·17新政之后,购房者以观望为主,除了个别新开楼盘有新增业务之外,二手房全面“冰封”。

记者了解到,从一季度末开始,各家银行的信贷额度便出现了不同程度的紧张情况,而接近年中这样的情况并没有得到缓解。

据专业贷款服务机构“伟嘉安捷”介绍,目前从银行审批做抵押到放款的周期,普遍都在35-40个工作日左右,个别的银行放款周期更长,而且审批的条件也比从前更为严格,对购房人收入流水和还款能力的要求也比较高。

“类似连环单的客户如果急需房贷放款来周转资金,可以主动向银行提出上浮贷款利率。不然可能要耐下心来等待了。”有中介经纪人表示。

学区房“踩刹车”,有的两个月降200万

而在北京3·17楼市新政中,提高首付比例,以及之后的银行房贷利率上调,令支撑市场成交的换房客群放缓了入市脚步,从需求端抑制了楼市热度。

目前的北京楼市,呈现出新房和二手房同时走冷的局面。

据伟业我爱我家集团市场研究院统计,2017年6月上旬(6月1日-6月10日),北京全市二手住宅网签量仅2896套,与5月上旬相比减少13.9%,维持着3月以来的连续下滑态势。

亚豪君岳会统计数据显示,6月第二周(6月5日-6月11日)北京商品住宅(不含保障房、自住房与商办)共实现成交444套,成交面积6.28万平方米,环比之前一周分别增加47%、52%。在机构看来,虽然上周成交环比出现回升,但仍处于低迷周期。

比如,3·17新政、房贷利率上调、限价、学位摇号等政策频出,极速前进的北京“学区房”正踩刹车。

6月11日,新京报记者走访德外学区、黄城根小学、金融街学区、奋斗小学和实验二小等多学区发现,20万元的学区房“消失”,部分学区房公开报价踩线15万元,报价14.99万元,单价相比3·17之前的峰值每平米已下降2万到3万元,房价下降百万元以上。

多家中介人员表示,目前不敢接金融街学区和实验二小学区的学区房。由于业主心理预期价位较高,不愿降到15万元以下,所以暂无法挂网,并无公开成交记录。

黄城根小学是北京市重点小学,黄城根小学附近学区房的报价在过去的两三个月中经历了多次“跳水”。

据黄城根小学附近一家房产中介向记者打开的中介内部官网显示,4月27日,学校附近一套房报价由1050万下调到1005万。5月24日,该房报价下调75万元、6月8日,该房报价下调100万。经过三次调价,这套房子的报价下调达到220万元。

报价下调200万元并非孤例。

房产中介向记者出示的另一套房源显示,该房源在3月25日之前报价为950万元,6月6日报价为750万元。3月25日到6月6日期间,该房报价六次下调。

北京市另一重点小学史家小学附近的房源报价也在下调。

史家小学附近一房产中介出示的房源显示,该学校附近房子价格每平米13万元到14万元不等。“房子的报价和成交价都在下降,房源不同,下降幅度也不同,”上述房产中介介绍,此前史家小学附近房源价格每平米15万元左右,目前每平米下降一万元,“有的房子价格下降了150万,也有价格下降了200万元,总体看房价下降了20%。”

该房产中介称,房价下降幅度较大的原因在于此前的“虚涨”。

“在新政前,学区房价格涨得有点虚。”该房产中介解释,过快的虚涨导致了目前的大幅降价。

德外学区房源报价也出现下降。某大型中介官网显示,最近该小区成交均价13万元至14万元之间。中介人员表示,相比此前16万甚至17万元的成交价,降幅约为15%。不过,仍有部分房源顶格挂牌,比如14.99万元接近15万元的挂牌“红线”。

教场口6号院51平米的一居室此前报价750万元,最近报价670万元。中介表示,可议价,650万成交应该没问题。

上述中介人员介绍,目前整体学区房降温,一处60平米95年房源在市场好的时候可以卖920万元,现在成交价只有805万。

在他看来,德外学区这些挂牌两三个月仍未卖出去的业主,“心理价位还停留在市场好的时候,预计未来将降价。”

“红线”之下,中介劝业主降房价

3·17新政之后,北京市住建委明确单价超过15万元的房源一律不得挂网。为抑制学区房价格畸高,北京3月25日深夜又开出“猛药”:2017年北京幼升小将继续扩大多校划片,并将通过“随机摇号”的方式确定具体学校学位。

单价不超过15万元的红线出炉,各大中介房源报价回到15万元之下。

新京报记者走访发现,一些售价较高的二手房房源,无论在中介机构APP和网站中,已经基本“消失”。中介机构不仅制定了一套识别、标定“高价房”的标准,且有部分中介机构开始给经纪人员制定引导挂牌房源业主“议价成交”的鼓励政策。

“那些预期15万元以上的业主,我们会对其劝说。如果你不降价,没人看得到这个房源,你也卖不出去。同时,如果二手房单价超过15万元,也无法成交。为此,多数业主会在劝说下同意降价。”多位中介人员说。

有金融街门店中介表示,有部分业主此时想出售房子,但心理预期很高,不愿降至15万元以下。即便劝说降价,业主也不同意降至15万元。

3月23日,北京市住建委召集链家等北京市十大中介机构负责人,进行集体约谈,明确提出,中介机构和人员不得参与炒房,包括炒作天价房、学区房等,将逢炒必办。

多位业内人士表示,在学区房政策的变动、楼市整体降温以及信贷政策收紧的情况下,预计学区房将持续降温。

中介关店,金融街学区房“暂无成交”

6月11日下午4时许,记者来到位于金融街的链家,该店大门紧闭,玻璃门上贴着暂停营业的通知。一墙之隔的中原地产和我爱我家也均关着门。

一位自称链家的中介上前询问记者需求,其表示自己目前不做房屋买卖,转做房屋租赁。

多家链家其他门店人员告诉记者,金融街旗舰店中介人员目前一部分离职,另一部分“寄养”在附近的其他门店,比如宣武门西大街和西单的门店。

一位金融街店中介说,自己目前在宣武门西大街店上班,对于金融街店何时营业,要等上面通知。

据媒体报道,在市住建委等多部门联合执法检查中,数十家中介机构门店被关停,其中包括3·17之前房价超过20万元报价的链家金融街旗舰店、中原地产和我爱我家。

中原地产在玻璃门上张贴承诺书:其所辖所有分行不做以学区房概念的房源推广、销售、信息收集、带看、谈判、签约等商业行为。落款时间为3月24日。

上述门店中介人员告诉记者,停业整顿后,该店目前暂无营业计划,需要接到住建委的通知才可以开业。最初计划关门1个月,现在已经快关门三个月了。

记者从上述三家关门的中介机构现职人员处了解到,该片区的学区房暂时“冰冻”,没有成交。

“我们门店不敢再做学区房,如果将来开业,主要代理金融街的商品房和租赁。”中原地产上述人员表示。

新政之后,房产市场交易遇冷,房产中介工作量也几乎“冰冻”。

“我们网点目前有四个人离职,有四个人转到了租赁,”史家小学附近的一房产中介因任务量不达标,刚从“房屋买卖”转到“房屋租赁”,“我们每个月都有一定的带看任务量,但是这两三个月几乎没多少人看房。”

上述中介介绍,其今年共卖出去两套房子,赚了六万多元。“两套房子都是在3月份卖出去的,有的年后一套也没有卖出去就离职了。”

亚豪机构市场总监郭毅认为,今年以来的房地产收紧调控,一方面是对购房资格加强限制,通过政策的查漏补缺,包括商办项目限购,修改非京籍购房的纳税标准等等,使得限购的口子越收越紧;另一方面是对购房能力进行制约,近期个别银行首套房贷利率再次上调,除此之外批贷周期也在不断拉长,“减杠杆”执行力度持续加大。受到这两方面的制约,市场需求难以抬头,因此成交低位的趋势也仍将延续。

■ 分析

“银行无米下锅,房贷利率上升”

6月5日,新京报记者独家获悉,民生银行首套房贷利率执行在基准利率基础上最低上浮10%。近日,又有中信银行、广发银行在内的银行跟进,上调首套房贷利率。今年以来房贷利率已多次上调。

对于本轮房贷利率的不断上调,海通证券姜超认为,金融去杠杆是主因。同时,同业存单利率飙升,发行萎缩,导致银行无米下锅,房贷利率飙升。

姜超称,过去两年,国内房价大幅上涨,资产泡沫风险上升,源于金融发展过度,以银行为首的金融机构资产膨胀过快。因而从监管层的角度,去杠杆的核心目标是抑制货币超增。所以,央行收紧了货币总闸门,今年大幅减少了货币投放,货币市场资金整体极度偏紧。而银监会收紧了金融市场融资的闸门。

他认为,在今年国内房贷利率上升的过程中,同业存单利率扮演了非常重要的角色。目前,银行在金融市场的融资主要有两大来源,一是央行,二是金融同业机构。去年末同业存单利率2.8%,今年初,央行大幅收紧了公开市场融资,随着同业存单利率的大幅飙升,尤其是达到5%以后,已经接近甚至超过银行的5%左右的贷款利率,这意味着银行的融资成本和贷款收益接近倒挂,导致同业存单发行萎缩。

“银行无米下锅,房贷利率飙升。”姜超表示,信贷收缩是下半年最大风险。

中原地产首席分析师张大伟认为,信贷利率上行是趋势,但不可能出现大面积停贷。资金成本继续上升,包括余额宝等理财收益年化资金成本已经接近4.1%,这种情况下,叠加管理成本,按揭贷款的基准利率4.9%对于大部分银行来说,已经属于低利润产品。所以预计后续银行将逐渐从目前的基准为主流提高到基准上浮。

他表示,购房者的资金成本持续上升,已逐渐完成了从量变到质变的过程,贷款的压力越来越大。目前市场成交已经全面降温,降价开始出现。

一家股份制银行副行长对新京报记者表示,6月份部分银行突然上浮首套房贷利率,也是资金市场全面吃紧的表现之一。预计资金荒的6月过后,资金市场略有改善,但依然偏紧,信贷收缩的风险犹存。

■ 预期

“北京调控加码可能性不大”

对于学区房价格下降的情况,中原地产首席分析师张大伟认为,价格跳水原因在于三月份学区房的报价过于虚高。此外,市场上存在部分购房者在三四月份有买一卖一的置换需求,“先买了,而卖不出手着急调价的个案。”

“现在有些个案的确出现了明显的报价下行,实际签约价格跌幅基本都在3%-5%这个位置。”张大伟指出,报价不代表最高成交价格,也不代表现在的成交价格。从市场趋势看,最近市场从量跌到价跌,预计学区房价格在七八月淡季的下行速度加快。

“楼市下行的原因是因为信贷收紧和楼市调控,”张大伟说,从区域看,一二线城市降温明显,三四线城市依然在平稳,部分区域甚至还在上升。

未来北京是否会继续出台相关调控政策?张大伟认为,北京调控的目的已经达到,楼市已经开始下行,继续加码的可能性不大。(记者 金彧 侯润芳方王洋)